Автострахование — это страхование автомобиля от ущерба и угона. Виды автострахования в России

Автострахование — это вид страховой защиты. Наличие автомобиля не только дает водителю определенные преимущества, но и связано с необходимостью дополнительных трат. Среди них — и оформление страхового полиса на ТС. Законодательство России предусматривает обязательное страхование авто. Кроме того, существуют страховки, оформляемые добровольно.

Обязательный вид автострахования — это ОСАГО. Рассмотрим его подробнее.

ОСАГО

Страховка ОСАГО является обязательным страхованием автогражданской ответственности перед стороной, которая оказалась потерпевшей в результате ДТП. Защита этой разновидности является наиболее распространенным типом автострахования, так как наличие полиса ОСАГО является обязательным условием для любого водителя, регламентируемым законодательно.

Стоит понимать, что управление ТС без полиса автострахования ОСАГО является недопустимым. Без него не получится также пройти техосмотр или поставить авто на учет. Помимо этого, вождение ТС без страховки ОСАГО является правонарушением, за которое на водителя налагается штраф. При этом авто может отправиться на штрафную стоянку.

Основной страховой случай по ОСАГО – причинение вреда имуществу, здоровью, жизни третьего лица в результате ДТП. Размер возмещения в такой ситуации рассчитывают, учитывая общий ущерб, однако выплаты лимитированы законом:

- При причинении вреда жизни, здоровью каждый потерпевший может получить максимум 500 тыс. рублей.

- При возникновении имущественного ущерба каждый потерпевший может рассчитывать на получение до 400 тыс. рублей.

Можно оформить автострахование ОСАГО онлайн. Об этом — ниже. Стоимость полиса зависит от нескольких повышающих коэффициентов, определяемых с учетом следующих факторов:

- Количество водителей, имеющих право управления ТС.

- Срок действия страхового полиса.

- Наличие ДТП, в которых принимал участие водитель.

- Регион, в котором зарегистрировано ТС.

- Мощность ТС.

- Возраст водителя, его водительский стаж.

За счет каждого из указанных коэффициентов итоговая цена полиса может оказаться на несколько порядков выше базовых тарифов. Сколько стоит полис, можно узнать, обратившись к страховщику и предоставив ему необходимые для расчета данные.

Среди основных преимуществ ОСАГО можно выделить следующие:

- Пострадавшая сторона получит компенсацию ущерба за счет средств страховой организации, а не водителя.

- Территориальная доступность страхового полиса, фиксированные ставки. Тарифы установлены законодательно, страховые организации не имеют права их изменять.

- Относительно невысокая стоимость.

Кроме того, многие страховые организации предоставляют возможность оформления автострахования ОСАГО онлайн. В этом случае даже не придется посещать офис страховщика, чтобы получить полис.

ОСАГО имеет и определенные недостатки:

- Непосредственно водитель выплат не получает.

- Ограниченный список страховых случаев. К примеру, повреждение авто или его угон страховым случаем не является, соответственно, автовладелец компенсацию не получит.

- Ограниченные выплаты. Нередко случается так, что выплаты оказывается недостаточно, чтобы отремонтировать дорогостоящий автомобиль.

Чтобы расширить список страховых случаев и получить возможность компенсации ущерба в других случаях, водителю следует дополнительно оформить иную страховку.

Какие еще виды автострахования в России существуют?

ДСАГО

Этот вид автострахования является расширенной разновидностью ОСАГО. ДСАГО позволяет получать выплаты большего размера, нежели ОСАГО. Оформление такого полиса – добровольное, происходит исключительно по инициативе автовладельца.

Оформить ДСАГО можно только в том случае, если имеется действующее ОСАГО. Причем сделать это можно в различных страховых организациях. Оба полиса будут иметь одинаковый срок действия, в них будет указано одно и то же ТС.

Выгодность оформления ДСАГО заключается в том, что с его помощью можно значительно увеличить лимит компенсационной выплаты (если сравнивать с ОСАГО). Точные лимиты устанавливаются страховщиками, как правило, они равняются 3 млн рублей.

Стоит отметить, что получение выплаты по ДСАГО возможно лишь в тех случаях, когда ущерб не покрывается ОСАГО.

В такой ситуации сумма будет определена путем вычитания выплаты по ОСАГО из общей суммы ущерба. Разница и составит ту компенсацию, которую получит пострадавший по полису ДСАГО.

Основным страховым риском, покрываемым ДСАГО, является нанесение ущерба:

- Имуществу третьего лица (забору, строению, автомобилю).

- Жизни, здоровью (пешехода, пассажира или водителя другого ТС).

Стоимость ДСАГО находится в зависимости от тех же факторов, что и ОСАГО, но конкретные лимиты и тарифы устанавливают непосредственно страховщики. В итоге стоимость полиса будет относительно невысокой. За лимит 1-3 млн рублей придется заплатить лишь несколько тысяч рублей.

Добровольное автострахование — это каско. Что оно собой представляет?

Каско

Также является видом добровольного автострахования, охватывающим больший перечень рисков, нежели ДСАГО и ОСАГО. Гражданскую ответственность такой полис не покрывает, так как его основным назначением является имущественное страхование. К примеру, от ущерба вследствие стихийных бедствий, пожара, от кражи, угона авто.

Важно учитывать, что наличие каско часто требуется, чтобы совершить определенные операции с транспортным средством, хотя по закону его оформление обязательным не является. К примеру, если машина приобретается за счет кредитных средств, банк всегда требует, чтобы заемщик оформил такую страховку.

Преимущества каско

Среди основных преимуществ полиса каско следующие:

- Водитель получит возмещение вне зависимости от того, есть его вина в нанесении ущерба или нет.

- В полис включен расширенный перечень возможных страховых рисков.

- В качестве возмещения можно получить довольно крупную сумму. В некоторых случаях она соизмерима со стоимостью транспортного средства.

Недостатки каско следующие:

- Наличие ограничений для некоторых ТС.

- Высокая стоимость.

Многим интересно, сколько стоит автострахование. Если сравнивать с ОСАГО, стоимость и тарифы на каско не регламентируются законом, не являются фиксированными. Все эти показатели страховая организация определяет индивидуально, во многих случаях итоговая стоимость страховки получается очень высокой.

Страховка от несчастных случаев

Полис представляет собой разновидность каско, но в него включен дополнительный объект – здоровье и жизнь водителя, всех пассажиров, находящихся в авто в момент наступления страхового случая. Под несчастным случаем принято понимать взрыв, пожар, стихийное бедствие, ДТП.

Такой договор автострахования оформляется на добровольных основах, выплаты по нему можно получить, если с пассажиром или водителем случится одно из следующих происшествий: смерть, временная, постоянная потеря трудоспособности, увечье, ранение.

Цена на полис устанавливается страховщиком индивидуально. Кроме тарифов, на стоимость оказывают влияние определенные характеристики водителя, к примеру, его возраст. Оформить такой полис невозможно, если водитель имеет инвалидность первой или второй групп.

«Зеленая карта»

Полис представляет собой аналог ОСАГО, так как по нему также предусматривается страхование ответственности водителя. Его оформление в некоторых случаях является обязательным. Главным отличием от ОСАГО является территория действия. Такая автостраховка действует на территории нескольких десятков стран, в основном СНГ и Европы. В пределах России «Зеленая карта» является недействительной.

Обычно такой полис водители оформляют, если планируют на своем авто выезжать за пределы страны. Стоит отметить, что ТС могут пропустить через таможню и без этого полиса, но при первой проверке за границей на водителя будет наложен штраф.

Недостатки

Существенных недостатков страховка этой разновидности не имеет. Среди преимуществ следующие:

- Скорость и простота оформления.

- Упрощенная процедура получения возмещения пострадавшей стороной.

- Отсутствие риска получения штрафа за отсутствие полиса на территории иностранного государства.

- Возможность беспрепятственно покидать Россию на собственном ТС.

Выводы

Главная суть автострахования любой разновидности – помощь водителю в получении средств для компенсации своего или чужого ущерба. Помимо ОСАГО, все страховки обязательными для оформления не являются, водители вправе оформлять их по собственному желанию.

Что представляет собой КАСКО

КАСКО – это что такое? Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России.

КАСКО – это что такое? – часто спрашивают автомобилисты-новички. Речь идет про вид автомобильного страхования, которое набрало популярность в последние 10-15 лет. Во многом это связано со стабилизацией экономической ситуации в России. Первыми требовать страховать авто по КАСКО стали российские банки, внедряющие автокредитование в качестве одного из продуктов. Однако многие автовладельцы и сегодня задаются вопросом, стоит ли пользоваться услугами страховых компаний, поскольку не до конца понимают суть и функции добровольной страховки.

КАСКО представляет собой вид добровольной автостраховки (в отличие от ОСАГО, которое является обязательным для каждого собственника авто). Суть КАСКО заключается в защите транспортного средства от нанесения ущерба, угона самого авто или хищения внутреннего содержимого.

От чего страхует?

Чтобы разобраться, что покрывает КАСКО, необходимо внимательно изучить условия классического полиса, предлагаемого страховщиками. Если автомобиль будет угнан, страховая компания берет на себя ответственность за возмещение его стоимости. Однако следует понимать, что возвратят вам не ту сумму, которая указана в договоре в качестве экспертной оценки. Обязательно будет учтен амортизационный износ ТС.

В случае кражи отдельных запчастей автомобиля или элементов его внутреннего наполнения (автомагнитолы, системы кондиционирования и пр.) страховщик возьмет на себя ответственность по возмещению нанесенного ущерба. Расчет украденных комплектующих проводится по средней рыночной цене.

Аналогичным образом возместят ущерб, полученный авто в результате повреждений третьими лицами или под воздействием негативных погодных явлений. Страховое возмещение выплатят, если автомобиль был подожжен злоумышленниками, пострадал в ДТП по вине посторонних, был каким-либо образом испорчен (вандалы поцарапали кузов, разбили фары, выбили стекла и пр.).

Если вы заключали договор с франшизой, обязательно изучите условия по выплате компенсаций и разберитесь, что означает франшиза в КАСКО (условная и безусловная). Страховщики часто предлагают ее клиентам – использование франшизы позволяет снизить стоимость страховки, однако в ситуации наступления страхового случая компенсировать часть расходов страхователю не будут.

Обратите внимание! Каждая страховая компания предлагает клиенту договор КАСКО, составленный по стандартной форме. Однако перед подписанием вы обязаны его прочитать, задать вопросы по пунктам, которые вам не ясны. К примеру, следует учесть, что КАСКО страхование – это защита от ущерба. Но одна компания трактует ущерб только как повреждение в результате ДТП или при воздействии на авто третьих лиц. А ведь есть и такие компании, которые соглашаются застраховать авто от воздействия негативных погодных явлений и не только.

В выплате страховой компенсации откажут, если:

- о страховом случае клиент дает ложную информацию;

- на место происшествия не вызваны представители ГИБДД или полиция;

- клиент допустил грубое нарушение ПДД: оставил авто на месте аварии, проехал на запрещенный сигнал светофора и пр.;

- авария совершена в момент, когда человек находится за рулем в состоянии алкогольного опьянения;

- собственник машины сам повредил авто в целях получения денег по страховке и пр.

Как расшифровывается КАСКО?

В интернете можно встретить интересный вариант расшифровки аббревиатуры КАСКО. Указывается, что речь идет о «Комплексном Автомобильном Страховании, кроме Ответственности». На самом деле, это не совсем так. Термин «КАСКО» в нашу страну пришел из Италии. Слово «Casco» с итальянского языка переводится как «щит» или «преграда, борт, защита». Именно так в свое время в Италии именовали полисы страхования, предусматривающие защиту судов, задействованных в перевозке грузов. Сегодня, когда мы говорим о «КАСКО», подразумеваем только работу страховых компаний с автомобилями.

Как выглядит полис КАСКО

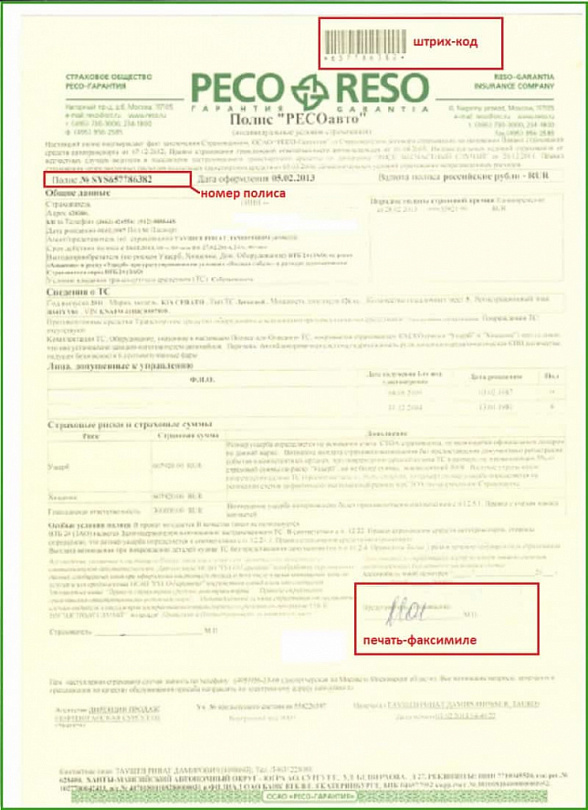

В отличие от ОСАГО к полисам КАСКО не предъявляются чрезмерно жесткие требования. Каждый страховщик сам принимает решение о внешнем виде документа. Большинство крупных компаний оформляют страховку на фирменном бланке. Есть два ключевых момента, на которые следует обратить внимание:

- наличие на полисе штрих-кода (в нем содержится информация о страхователе);

- наличие индивидуального номера договора.

Эти два элемента обязательно должны присутствовать на бланке, который выдают вам на руки. В качестве примера предлагаем посмотреть, как выглядят полисы КАСКО двух крупных страховых компаний России – «РЕСОавто» и «Согласие»:

Что представляет собой полное КАСКО

Страховые компании предоставляют клиентам услуги полного и частичного страхования по КАСКО. Важно понимать, в чем преимущества полного КАСКО и что в него входит, прежде, чем отказываться от него в пользу более дешевого частисного варианта. Выбор программы зависит исключительно от пожеланий клиента. Ориентироваться следует на то, каким рискам больше всего подвержено ТС. Если, к примеру, вы часто оставляете машину на неохраняемых стоянках, следует обязательно защитить ее от угона. Если недавно сели за руль и не уверенно чувствуете себя на дорогах, лучше покупать полис, предусматривающий защиту от ущерба. Проживаете в неблагополучном районе? Обязательно включите в полис защиту от возможного поджога или других типов повреждений третьими лицами. Ведь что такое КАСКО на машину, как не возможность минимизировать финансовые потери в случае ее повреждения или угона?

Что покрывает КАСКО, если вы покупаете полный полис

Полное КАСКО предусматривает возможность защиты авто:

- от всевозможных ДТП (вне зависимости от того, кто будет признан виновным в аварии);

- повреждений в ДТП, которые привели к полной конструктивной гибели машину (авто признано не подлежащим ремонту);

- повреждения в результате неблагополучных погодных условий (падения дерева, сосулек, попадания молнии, нанесение вреда корпусу при сильном граде и пр.);

- хищения или угона машины;

- порчи транспортного средства вандалами (повреждения стекол, фар, кузова, умышленный поджог и пр.);

- падения машины с высоты или ее опрокидывания;

- столкновения с животными.

Некоторые компании при полном КАСКО предоставляют даже услуги бесплатного выезда аварийного комиссара, менеджера страховщика, предоставления эвакуатора, помогают клиенту, вызывая на место аварии такси, предлагают подменный транспорт на период ремонта и не только.

Стоимость такого полиса будет варьироваться в зависимости:

- от возраста собственника авто;

- стажа его вождения (согласно дате выдачи водительского удостоверения);

- марки машины, модели, года ее выпуска;

- технических возможностей транспортного средства;

- наличия или отсутствия системы сигнализации и других противоугонных устройств;

- стоимости машины (с учетом ее возраста и пробега);

- количества водителей, которые допущены к управлению автомобилем.

Полное КАСКО стоит дороже частичного полиса, но покрывает гораздо больше возможных рисков. Частичные программы добровольного страхования помогают защитить только от некоторых видов рисков: к примеру, только от угона, от угона и повреждений в результате ДТП, произошедших не по вине владельца полиса. Но такие программы не предполагают финансовой компенсации в ситуации, если машина повреждена в результате несчастного случая, попала в стихийное бедствие, пострадала от воздействия погодных факторов.

Обязательно ли покупать КАСКО

Однозначный ответ – нет. В том и состоят различия КАСКО и ОСАГО: второй вид страхования является обязательным для всех собственников автомобильного транспорта. А использование КАСКО – добрая воля каждого. Хотя автовладельцы, понимая, как работает КАСКО, предпочитают все же страховать свою машину. В обязательном порядке страховать машину от угона и ущерба также требуют российские банки, предоставляющие кредиты на покупку авто.

Стоит ли оформлять КАСКО?

Решение о том, нужно ли КАСКО водителю или нет, каждый принимает самостоятельно. У такого типа страхования есть преимущества:

1. Страховка, покрывающая ущерб, нанесенный авто в результате аварии, неправомерных действий вандалов, негативных погодных условий – способ подстраховать себя финансово. Каждый автовладелец знает, какими расходами может обернуться необходимость ремонтировать ТС. Страховые выплаты в этой ситуации – способ защиты.

2. Страховка от угона позволит в ситуации наступления страхового случая не остаться без машины. Выплаты страховой компании можно будет направить на покупку нового ТС.

3. Использование КАСКО часто позволяет застраховаться от хищений – воровства из салона системы сигнализации, магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого зависит стоимость договора. Если полное КАСКО оплатить нет возможности, можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию – деньгами или бесплатным обслуживанием на автосервисе. КАСКО – это защита собственника машины и его транспорта от внештатных ситуаций.

Что такое ОСАГО и зачем нужен этот полис

У каждого автомобилиста есть полис ОСАГО, но многие приобретают его потому, что надо, и не задумываются, зачем он на самом деле нужен. Объясняем, почему без этого полиса на дороге не обойтись и как он работает в непредвиденных обстоятельствах.

Что такое ОСАГО

ОСАГО — это полис обязательного страхования автогражданской ответственности. Эта страховка безусловно должна быть у каждого водителя.

«Закон об ОСАГО был принят в 2003 году, хотя сейчас сложно представить, что когда-то его не было. Конечно, он не решил всех проблем на дорогах, но значительно улучшил ситуацию. С ОСАГО намного сложнее организовать автоподставу, спорные ситуации сейчас решаются чаще всего между страховыми, а не между водителями в суде. И хотя водители нередко негодуют из-за роста тарифов или сложностей с ремонтом, в целом ОСАГО — это один из залогов порядка и спокойствия на дороге», — размышляет product-owner страховых продуктов Банки.ру Юлия Корнеева.

Без ОСАГО при обычной проверке документов автомобилиста ждет штраф, а при ДТП, в котором он будет виноват, отсутствие полиса чревато серьезными финансовыми расходами — машину пострадавшей стороны придется ремонтировать за свой счет.

Оформить ОСАГО c экономией до 74% на Банки.ру

От чего зависит стоимость полиса

Поскольку ОСАГО относится к обязательным видам страхования, стоимость полисов регулирует Центробанк. Регулятор устанавливает тарифный коридор, в рамках которого страховщик определяет базовый тариф для конкретной заявки от конкретного автомобилиста. Механизм формирования базового тарифа каждая страховая компания определяет самостоятельно, но на него могут влиять такие факторы, как количество штрафов за нарушение ПДД, возраст, стоимость автомобиля и т. д. Базовый тариф умножается на несколько коэффициентов, которые зависят от конкретного водителя (возраст, стаж, регион проживания, количество ДТП, в которых он был признан виновным, вписаны конкретные водители или оформлен полис «мультидрайв», эксплуатируется автомобиль весь год или в конкретные месяцы) и автомобиля (мощность авто), — так формируется конечная цена полиса. Если считать полис ОСАГО в разных страховых компаниях, стоимость может различаться из-за разных базовых тарифов. Но можно быть уверенным, что:

- базовый тариф находится внутри тарифного коридора, установленного ЦБ;

- базовый тариф умножается на одни и те же индивидуальные коэффициенты.

Иногда страховщик может применить тот или иной коэффициент ошибочно. Например, после смены прав может произойти сбой и для опытного водителя будет применен коэффициент бонус-малус как для начинающего. Если такая ошибка обнаружится, ее нужно исправить, обратившись напрямую к страховщику.

В чем отличие ОСАГО от каско

Автомобиль чаще всего страхуют двумя видами полисов — ОСАГО и каско. Если ОСАГО — это обязательный вид страхования, то каско — добровольный. При покупке автомобиля в кредит банк может его не одобрить или поднять ставку без оформления каско, но формально, по закону, страхование по каско не является обязательным даже в таком случае. Одним словом, ОСАГО и каско защищают автомобиль и автомобилиста по-разному. ОСАГО покрывает ответственность водителя перед другими участниками движения. Отремонтировать свой автомобиль по ОСАГО не получится. Также полис ОСАГО компенсирует ущерб здоровью, причиненный в результате ДТП.

Важно!

Ущерб здоровью при ДТП покрывается всем участникам аварии, кроме самого водителя. То есть пассажиры авто, водитель которого виноват в ДТП, также имеют право на компенсацию вреда здоровью по ОСАГО.

Каско в отличие от ОСАГО страхует автомобиль страхователя. Ущерб третьим лицам по каско компенсировать нельзя. Именно здесь кроется ответ на частый вопрос: «Зачем мне делать ОСАГО, если у меня есть каско?» По каско страховая компания отремонтирует ваше авто вне зависимости от того, стали вы виновником ДТП или нет.

Тарифы каско никак не регулируются ЦБ. Стоимость полиса зависит от стоимости автомобиля, его возраста, опыта автовладельца, количества покрываемых рисков, наличия в полисе франшизы. Иными словами, ценообразование в сегменте каско регулируется страховщиком и страхователем. Страхователь может снизить стоимость каско, исключив какие-то риски (например, оставить покрытие по рискам «угон» и «тотальный ущерб») или включив франшизу. В соответствии с пожеланиями клиента страховщик рассчитывает итоговую стоимость. ОСАГО такой гибкий подход не подразумевает: исключить риски из полиса ОСАГО невозможно.

Это добровольный вид страхования, но при покупке авто в кредит без оформления каско кредит могут не одобрить или поднять ставку по кредиту

Зависит от СК, страхуемого авто и набора рисков

Ущерб имуществу и здоровью третьих лиц

Ущерб автомобилю страхователя, но часто страховщики также предлагают дополнительно оформить полис от несчастного случая

Что влияет на цену

Базовый тариф и индивидуальные коэффициенты страхователя

Стоимость авто, включенные риски, наличие франшизы

Можно ли отказаться

В любой момент (если машина не в залоге у банка)

Обязательно ли оформлять ОСАГО и какие грозят штрафы без полиса?

Как уже было сказано, выезжать на дорогу без полиса ОСАГО нельзя. За вождение без полиса или с просроченным полисом ОСАГО предусмотрен штраф в размере 800 рублей. Взимать его будут при каждой проверке документов, при которой у водителя не окажется полиса. Если водитель не вписан в полис, но сам полис есть, штраф составит 500 рублей.

Оформить ОСАГО на Банки.ру просто

Укажите данные авто и водителей

Сравните цены и выберите лучшее предложение

Оплатите и получите полис на email

Как не нарваться на мошенников и не купить фальшивый полис

Самое серьезное наказание ждет водителя с поддельным полисом ОСАГО. Если получится доказать, что полис приобретен по ошибке (например, на «фишинговом» сайте), возможно, инспектор ГИБДД ограничится штрафом 800 рублей. Но если будет доказан злой умысел и намеренная подделка документа, есть вероятность получить даже уголовное наказание.

«Именно поэтому очень важно приобретать полис ОСАГО на проверенных сайтах. Банки.ру сотрудничает только с крупными и надежными страховыми компаниями, поэтому подделка приобретенных на маркетплейсе полисов исключена. После покупки полиса в любом случае рекомендуется проверить его по базе Российского союза автостраховщиков. Напоминаю, что главная опасность в поездках без ОСАГО или с поддельным ОСАГО кроется даже не в штрафах, а в том, что в случае ДТП без полиса виновнику придется чинить автомобиль пострадавшей стороны и компенсировать ущерб здоровью за свой счет. Часто убытки оцениваются не в одну сотню тысяч рублей — для семейного бюджета это может стать катастрофой», — говорит Юлия Корнеева.

Зачем нужен полис ОСАГО

Когда происходит ДТП, чаще всего есть пострадавшая сторона и виновник. По полису ОСАГО виновника ДТП компенсируется ущерб пострадавшей стороне — в этом главный смысл обязательного автогражданского страхования. Полис покрывает ущерб имуществу в пределах 400 тыс. рублей и ущерб здоровью в пределах 500 тыс. рублей каждому пострадавшему в ДТП человеку. То есть ОСАГО защищает автогражданскую ответственность перед третьими лицами, ремонт своего автомобиля по ОСАГО покрыть не получится. Если у виновника есть полис каско, свой автомобиль он будет ремонтировать уже по нему.

В случае если ущерб по ОСАГО превышает 400 тыс. рублей, разницу виновник выплачивает из своего кармана (чаще всего после суда). Однако можно также оформить полис ДСАГО. Это уже добровольный вид страхования, который расширяет лимит покрытия пострадавшей стороне в случае ДТП. Стоимость ДСАГО будет зависеть от того, на сколько вы решите расширить лимит покрытия.

Условия страхования по ОСАГО: как формируется цена и как сэкономить на ОСАГО

Рост цен на ОСАГО всегда оказывается в центре внимания аудитории, потому что он никогда не бывает незаметным. Главный фактор, который влияет на изменение цены, — расширение тарифного коридора, которое проводит ЦБ. Последнее расширение произошло осенью 2022 года. Оно было связано с тем, что цены на запчасти (из-за логистических проблем) значительно возросли, вместе с ними увеличились сроки ремонта и, как следствие, выросли расходы страховщиков. ЦБ пошел на расширение тарифного коридора, чтобы стимулировать автомобилистов водить аккуратнее и компенсировать страховщикам возросшие расходы на ремонт.

«По сути, после расширения коридора аккуратные водители, которые не попадают в ДТП, будут покупать полисы по старым ценам и иногда даже чуть ниже. А «аварийным» — придется платить за полис больше. Аккуратное вождение — это не только безопасно, но и выгодно», — рассуждает Юлия Корнеева.

В рамках тарифного коридора (от 1 646 до 7 535 рублей) страховая компания устанавливает свой базовый тариф. В случае с конкретным автомобилистом он может зависеть также от истории вождения и наличия штрафов за нарушение ПДД, но в любом случае он будет в рамках коридора ЦБ. Базовый тариф умножается на коэффициенты:

- КТ (территориальный коэффициент): от 0,64 до 1,88.

- КБМ (коэффициент бонус-малус): с апреля 2022 года — от 0,46 до 3,92 (чем больше стаж безаварийной езды, тем выше скидка, при получении прав коэффициент равен 1).

- КВС (коэффициент возраста и стажа): от 0,83 до 2,27.

- КО (коэффициент ограничения, влияет на стоимость полиса при покупке страховки с неограниченным числом водителей): 1 — если водитель один или их несколько и все вписаны в полис; 2,32 — при оформлении полиса с функцией «мультидрайв».

- КМ (коэффициент мощности двигателя): от 0,6 до 1,6 (чем мощнее авто, тем выше коэффициент).

- КС (коэффициент сезонности, зависит от того, сколько месяцев в году используется авто): от 0,5 до 1.

Перечисленные коэффициенты в большей степени зависят от внешних обстоятельств, а не от водителя. Единственное, на что может «повлиять» автомобилист, — это коэффициент бонус-малус (безаварийная езда). Если не становиться виновником ДТП и сохранять минимальный КБМ 0,46, можно значительно сэкономить на стоимости ОСАГО. Важно помнить, что всего одно ДТП сильно увеличивает КБМ. Коэффициент пересчитывается раз в год (1 апреля). И чтобы вернуть КБМ на прежний минимальный уровень, потребуется несколько лет безаварийной езды.

Рассчитайте стоимость ОСАГО на калькуляторе

Как оформить ОСАГО

После покупки автомобиля его нужно поставить на учет не позже, чем через десять дней после сделки. Для регистрации в ГИБДД нужен полис ОСАГО. Это значит, что на покупку полиса также дается десять дней.

Стандартно в полисе прописан срок страховки и период использования ТС. Срок страховки — это всегда один год. То есть полис действителен в течение года. Но страхователь может выбрать период использования: например, только летние или только зимние месяцы.

Минимальный период, прописываемый в полисе, — три месяца. То есть договор действует один год, но в течение года прописывается точный период использования — минимально три месяца.

Также при оформлении полиса можно указать несколько периодов использования. Например, один месяц — зимой, один — весной, три — летом, два — осенью. Периоды всегда прописываются с четкими датами.

Чем меньше период использования, тем дешевле стоит полис. Для расчета стоимости применяется коэффициент сезонности (КС): для трех месяцев — 0,5, четырех — 0,6, пяти — 0,65, для полугода — 0,7, для семи месяцев — 0,8, восьми — 0,9 и девяти — 0,95. Полис с периодом действия десять и 11 месяцев будет стоить столько же, сколько годовой.

Интересно, что полис можно оплачивать периодами. Формально ОСАГО не предполагает покупки в рассрочку, но можно оплатить сначала три месяца (половину стоимости), а затем расширять период использования ТС, добавляя новые месяцы. Полная стоимость годового полиса остается неизменной. Если оплатить сначала три месяца по коэффициенту 0,5, а затем еще три, то второй взнос составит 0,2 от полной стоимости (так как коэффициент для полугода — 0,7). В итоге можно разбить полную стоимость на части, главное — не забывать вовремя продлевать период использования ТС.

Срок, в который необходимо застраховать автомобиль

Обычно полис ОСАГО начинает действовать через три дня после покупки. Так страховые компании стараются обезопасить себя от аферистов, оформляющих страховки сразу после ДТП. Это нужно иметь в виду, чтобы вовремя продлевать ОСАГО или период использования, если вы оплачиваете полис частями.

Документы для оформления полиса

Для оформления полиса ОСАГО вам потребуются:

- паспортные данные;

- водительское удостоверение;

- СТС или ПТС.

Очень важно, если вы поменяли права, предоставить данные старых прав, чтобы при расчете стоимости полиса учитывались актуальные КВС и КБМ.

Источник https://realconsult.ru/457576a-avtostrahovanie-eto-strahovanie-avtomobilya-ot-uscherba-i-ugona-vidyi-avtostrahovaniya-v-rossii

Источник https://credits.ru/publications/kasko/chto-predstavlyaet-soboy-kasko/

Источник https://www.banki.ru/news/daytheme/?id=10977425