Может ли страхователем по ОСАГО быть не владелец авто?

Кто может быть страхователем по ОСАГО часто волнует владельцев средств передвижения. В жизни случается и такое, что средство передвижения является собственностью одного гражданина, при этом использует его другой. По российскому законодательству предусматривается, что не обязательно передавать правомочия собственности на авто, для наличия возможности ездить на нем. Можно владельцу поручить управление им.

Кто может страховать авто?

Кто может страховать авто?

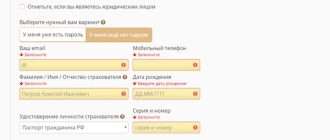

Если сложилась ситуация, когда один гражданин владеет имуществом, другой – использует, то возникает вопрос по поводу страхования машины. Изначально нужно понять, кем является страхователь в соответствующем полисе. В качестве такого лица рассматривается тот, кто оплачивает услуги страховой компании во время заключения соглашения. У такого гражданина есть возможность внести денежные средства и в дальнейшем, при возникновении необходимости, менять данные в полисе.

Страхователь может менять срок действия страхового соглашения, а также указывать сведения о новых лицах или то, что использовать авто можно без ограничений. Это предусматривает возможность управления средством передвижения любым лицом, имеющим ВУ. Кроме того, такое лицо наделено правом получать дубликат полиса, если это потребовалось.

ВАЖНО . В 2023 году действуют новые правила ОСАГО. Коррективы касаются того, кто наделяется правомочием относительно заключения страховых соглашений. В настоящее время владелец средства передвижения и страхователь могут выступать разными лицами.

Даже при страховании автомобиля по ОСАГО, при заполнении документации можно увидеть то, что в бланке отражаются две разные строки, куда вносятся сведения о данных гражданах. Это положение указывает на возможность заключения соглашения лицом, не имеющим прав собственности на машину.

По федеральному закону в качестве страхователя могут выступать такие лица:

- гражданин, наделенный правомочиями собственности по отношению к авто;

- другое лицо.

Это указывает на то, что застраховать машину может любой гражданин. В данном случае не требуется оформлять доверенность в нотариальной конторе. Также может складываться ситуация, когда владеет средством передвижения один, страхует – другой, а ездит – третий. Если собственник физическое лицо, то особых указаний законодательство по данному поводу не делает.

Правом на заключение страхового соглашения наделяется любое лицо. Страхователю потребуется выполнять определенные обязательства, в том числе:

- направить в страховую компанию достоверные данные относительно себя и владельца имущества, самой машины;

- вносить коррективы в содержание полиса, если это требуется.

Указанные данные требуются для производства расчетов ценовой категории по рассматриваемому соглашению.

Наши юристы знают ответ на Ваш вопрос

Бесплатная юридическая консультация по телефону: в Москве и Московской области, в Санкт-Петербурге, а также по всей России +7 (800) 350-56-12

Процесс формирования акта

Если собственник юр. лицо, то также не применяется условие о том, что нужно лично находиться в офисе при составлении акта. Однако, имя собственника обязательно требуется указать в оформляемой документации. Сведения о себе гражданин указывает в качестве лица, которое наделено правомочиями относительно управления средством передвижения. Именно это лицо вносит оплату и заключает соглашение с представителем страховой компании.

Такой гражданин в автоматическом порядке указывается в ряду тех, в отношении кого будет действовать покрытие по страховому соглашению. Когда происходит процесс формирования бумаги в рассматриваемой ситуации, ему не обязательно указывать собственное имя в качестве того, кто может ездить на машине. Правомочием на обращение за данным актом наделяется любой гражданин. Необходимо взять доверенность, не обязательно, чтобы данный акт был заверен при использовании надлежащего способа. Обратиться потребуется в нотариат. У собственника машины есть право относительно выдачи доверенности разового типа. Также есть специальные и генеральные виды доверенностей. С любым из них удастся оформить рассматриваемый акт.

ВНИМАНИЕ . Важно отметить, что допустимо использовать документ в рукописном варианте. Необходимо также собрать другую документацию для формирования рассматриваемого акта. Это заявление, в котором отражена просьба о страховании средства передвижения, а также документация всех лиц, получающих правомочие на использование машины.

Представить требуется также акты, посредством которых удостоверяется личность обоих участников данных отношений. Для машины также предоставляются бумаги. Это СТС и паспорт. Если ранее заключался договор страхования, то его также требуется представить.

Потребуется в уполномоченную организацию дополнительно принести доверенность, указывающую на наличие права относительно оформления рассматриваемого акта. Установлено, что перечисленные акты гражданин вправе представить в виде копий. Однако, узнать о такой возможности нужно непосредственно в компании.

Цена документа

На стоимость данного акта влияет несколько факторов. Это опыт, присущий конкретному гражданину, его возрастная категория, коэффициенты КБМ. Важно обратить внимание, что при вычислении суммы учитываются и те, сведения о ком внесены в рассматриваемый акт. Они также наделяются правом на езду за рулем. Стоимостное выражение страховки также меняется под действием данного фактора. По этой причине говорят о том, что вписать в полис следует только тех, кто планирует ездить на машине. К примеру, если оформлением занимается не хозяин, то допустимо хозяина не указывать как лицо, которое может перемещаться на выбранном ТС. Несмотря на наличие данного акта, у гражданина не появляется автоматического права на вождение данной машины.

Сам факт такого оформления никак не сказывается на ценовой категории. Законодательство указывает на то, что при сочетании хозяина и того, кто составляет соглашение в одном лице, также не отразится на цене. Однако, важно знать о необходимости несения дополнительных расходов, что связывается с оформлением доверенности.

Кому выплачивается возмещение при ДТП

Если автомобиль участвует в аварии, при этом вины водителя нет, для страхователя предусматривается гарантия, что ему будет компенсирована вся сумма или ее часть, необходимая для проведения ремонтных работ. Когда оформлением полиса занимался не владелец, то образуются некоторые нюансы. К примеру, кто наделяется полномочием на получение денег при аварии. Законодатель указывает на то, что поступить средства могут владельцу имущества. Средства выдаются в наличной или другой форме. В последнем случае требуется указать реквизиты счета, куда переведут деньги. Именно собственник может посетить компанию с просьбой о выплате возмещения.

По этой причине необходимо данный нюанс рассмотреть прежде, чем оформлять страховку. Однако, допускается оформить доверенность на другое лицо. Тогда оно сможет обратиться в компанию страховщика и требовать возмещения. Тот же самый гражданин, что оформлял полис может сделать это. Предусматривается необходимость составления доверенности при обращении в нотариальную контору. У страховой компании есть право заключать соглашения не только с хозяевами ТС. Данное действие является законным.

Что такое ОСАГО и зачем нужен этот полис

У каждого автомобилиста есть полис ОСАГО, но многие приобретают его потому, что надо, и не задумываются, зачем он на самом деле нужен. Объясняем, почему без этого полиса на дороге не обойтись и как он работает в непредвиденных обстоятельствах.

Что такое ОСАГО

ОСАГО — это полис обязательного страхования автогражданской ответственности. Эта страховка безусловно должна быть у каждого водителя.

«Закон об ОСАГО был принят в 2003 году, хотя сейчас сложно представить, что когда-то его не было. Конечно, он не решил всех проблем на дорогах, но значительно улучшил ситуацию. С ОСАГО намного сложнее организовать автоподставу, спорные ситуации сейчас решаются чаще всего между страховыми, а не между водителями в суде. И хотя водители нередко негодуют из-за роста тарифов или сложностей с ремонтом, в целом ОСАГО — это один из залогов порядка и спокойствия на дороге», — размышляет product-owner страховых продуктов Банки.ру Юлия Корнеева.

Без ОСАГО при обычной проверке документов автомобилиста ждет штраф, а при ДТП, в котором он будет виноват, отсутствие полиса чревато серьезными финансовыми расходами — машину пострадавшей стороны придется ремонтировать за свой счет.

Оформить ОСАГО c экономией до 74% на Банки.ру

От чего зависит стоимость полиса

Поскольку ОСАГО относится к обязательным видам страхования, стоимость полисов регулирует Центробанк. Регулятор устанавливает тарифный коридор, в рамках которого страховщик определяет базовый тариф для конкретной заявки от конкретного автомобилиста. Механизм формирования базового тарифа каждая страховая компания определяет самостоятельно, но на него могут влиять такие факторы, как количество штрафов за нарушение ПДД, возраст, стоимость автомобиля и т. д. Базовый тариф умножается на несколько коэффициентов, которые зависят от конкретного водителя (возраст, стаж, регион проживания, количество ДТП, в которых он был признан виновным, вписаны конкретные водители или оформлен полис «мультидрайв», эксплуатируется автомобиль весь год или в конкретные месяцы) и автомобиля (мощность авто), — так формируется конечная цена полиса. Если считать полис ОСАГО в разных страховых компаниях, стоимость может различаться из-за разных базовых тарифов. Но можно быть уверенным, что:

- базовый тариф находится внутри тарифного коридора, установленного ЦБ;

- базовый тариф умножается на одни и те же индивидуальные коэффициенты.

Иногда страховщик может применить тот или иной коэффициент ошибочно. Например, после смены прав может произойти сбой и для опытного водителя будет применен коэффициент бонус-малус как для начинающего. Если такая ошибка обнаружится, ее нужно исправить, обратившись напрямую к страховщику.

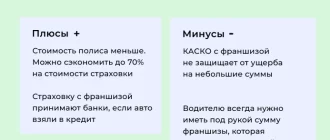

В чем отличие ОСАГО от каско

Автомобиль чаще всего страхуют двумя видами полисов — ОСАГО и каско. Если ОСАГО — это обязательный вид страхования, то каско — добровольный. При покупке автомобиля в кредит банк может его не одобрить или поднять ставку без оформления каско, но формально, по закону, страхование по каско не является обязательным даже в таком случае. Одним словом, ОСАГО и каско защищают автомобиль и автомобилиста по-разному. ОСАГО покрывает ответственность водителя перед другими участниками движения. Отремонтировать свой автомобиль по ОСАГО не получится. Также полис ОСАГО компенсирует ущерб здоровью, причиненный в результате ДТП.

Важно!

Ущерб здоровью при ДТП покрывается всем участникам аварии, кроме самого водителя. То есть пассажиры авто, водитель которого виноват в ДТП, также имеют право на компенсацию вреда здоровью по ОСАГО.

Каско в отличие от ОСАГО страхует автомобиль страхователя. Ущерб третьим лицам по каско компенсировать нельзя. Именно здесь кроется ответ на частый вопрос: «Зачем мне делать ОСАГО, если у меня есть каско?» По каско страховая компания отремонтирует ваше авто вне зависимости от того, стали вы виновником ДТП или нет.

Тарифы каско никак не регулируются ЦБ. Стоимость полиса зависит от стоимости автомобиля, его возраста, опыта автовладельца, количества покрываемых рисков, наличия в полисе франшизы. Иными словами, ценообразование в сегменте каско регулируется страховщиком и страхователем. Страхователь может снизить стоимость каско, исключив какие-то риски (например, оставить покрытие по рискам «угон» и «тотальный ущерб») или включив франшизу. В соответствии с пожеланиями клиента страховщик рассчитывает итоговую стоимость. ОСАГО такой гибкий подход не подразумевает: исключить риски из полиса ОСАГО невозможно.

Это добровольный вид страхования, но при покупке авто в кредит без оформления каско кредит могут не одобрить или поднять ставку по кредиту

Зависит от СК, страхуемого авто и набора рисков

Ущерб имуществу и здоровью третьих лиц

Ущерб автомобилю страхователя, но часто страховщики также предлагают дополнительно оформить полис от несчастного случая

Что влияет на цену

Базовый тариф и индивидуальные коэффициенты страхователя

Стоимость авто, включенные риски, наличие франшизы

Можно ли отказаться

В любой момент (если машина не в залоге у банка)

Обязательно ли оформлять ОСАГО и какие грозят штрафы без полиса?

Как уже было сказано, выезжать на дорогу без полиса ОСАГО нельзя. За вождение без полиса или с просроченным полисом ОСАГО предусмотрен штраф в размере 800 рублей. Взимать его будут при каждой проверке документов, при которой у водителя не окажется полиса. Если водитель не вписан в полис, но сам полис есть, штраф составит 500 рублей.

Оформить ОСАГО на Банки.ру просто

Укажите данные авто и водителей

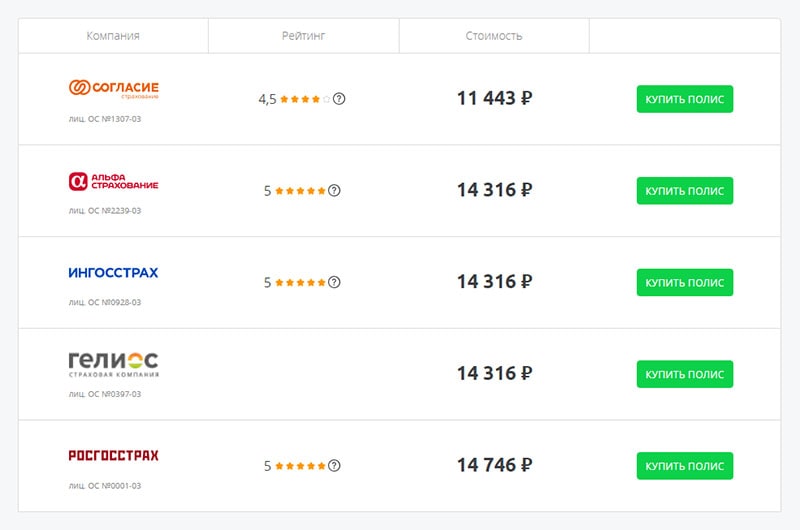

Сравните цены и выберите лучшее предложение

Оплатите и получите полис на email

Как не нарваться на мошенников и не купить фальшивый полис

Самое серьезное наказание ждет водителя с поддельным полисом ОСАГО. Если получится доказать, что полис приобретен по ошибке (например, на «фишинговом» сайте), возможно, инспектор ГИБДД ограничится штрафом 800 рублей. Но если будет доказан злой умысел и намеренная подделка документа, есть вероятность получить даже уголовное наказание.

«Именно поэтому очень важно приобретать полис ОСАГО на проверенных сайтах. Банки.ру сотрудничает только с крупными и надежными страховыми компаниями, поэтому подделка приобретенных на маркетплейсе полисов исключена. После покупки полиса в любом случае рекомендуется проверить его по базе Российского союза автостраховщиков. Напоминаю, что главная опасность в поездках без ОСАГО или с поддельным ОСАГО кроется даже не в штрафах, а в том, что в случае ДТП без полиса виновнику придется чинить автомобиль пострадавшей стороны и компенсировать ущерб здоровью за свой счет. Часто убытки оцениваются не в одну сотню тысяч рублей — для семейного бюджета это может стать катастрофой», — говорит Юлия Корнеева.

Зачем нужен полис ОСАГО

Когда происходит ДТП, чаще всего есть пострадавшая сторона и виновник. По полису ОСАГО виновника ДТП компенсируется ущерб пострадавшей стороне — в этом главный смысл обязательного автогражданского страхования. Полис покрывает ущерб имуществу в пределах 400 тыс. рублей и ущерб здоровью в пределах 500 тыс. рублей каждому пострадавшему в ДТП человеку. То есть ОСАГО защищает автогражданскую ответственность перед третьими лицами, ремонт своего автомобиля по ОСАГО покрыть не получится. Если у виновника есть полис каско, свой автомобиль он будет ремонтировать уже по нему.

В случае если ущерб по ОСАГО превышает 400 тыс. рублей, разницу виновник выплачивает из своего кармана (чаще всего после суда). Однако можно также оформить полис ДСАГО. Это уже добровольный вид страхования, который расширяет лимит покрытия пострадавшей стороне в случае ДТП. Стоимость ДСАГО будет зависеть от того, на сколько вы решите расширить лимит покрытия.

Условия страхования по ОСАГО: как формируется цена и как сэкономить на ОСАГО

Рост цен на ОСАГО всегда оказывается в центре внимания аудитории, потому что он никогда не бывает незаметным. Главный фактор, который влияет на изменение цены, — расширение тарифного коридора, которое проводит ЦБ. Последнее расширение произошло осенью 2022 года. Оно было связано с тем, что цены на запчасти (из-за логистических проблем) значительно возросли, вместе с ними увеличились сроки ремонта и, как следствие, выросли расходы страховщиков. ЦБ пошел на расширение тарифного коридора, чтобы стимулировать автомобилистов водить аккуратнее и компенсировать страховщикам возросшие расходы на ремонт.

«По сути, после расширения коридора аккуратные водители, которые не попадают в ДТП, будут покупать полисы по старым ценам и иногда даже чуть ниже. А «аварийным» — придется платить за полис больше. Аккуратное вождение — это не только безопасно, но и выгодно», — рассуждает Юлия Корнеева.

В рамках тарифного коридора (от 1 646 до 7 535 рублей) страховая компания устанавливает свой базовый тариф. В случае с конкретным автомобилистом он может зависеть также от истории вождения и наличия штрафов за нарушение ПДД, но в любом случае он будет в рамках коридора ЦБ. Базовый тариф умножается на коэффициенты:

- КТ (территориальный коэффициент): от 0,64 до 1,88.

- КБМ (коэффициент бонус-малус): с апреля 2022 года — от 0,46 до 3,92 (чем больше стаж безаварийной езды, тем выше скидка, при получении прав коэффициент равен 1).

- КВС (коэффициент возраста и стажа): от 0,83 до 2,27.

- КО (коэффициент ограничения, влияет на стоимость полиса при покупке страховки с неограниченным числом водителей): 1 — если водитель один или их несколько и все вписаны в полис; 2,32 — при оформлении полиса с функцией «мультидрайв».

- КМ (коэффициент мощности двигателя): от 0,6 до 1,6 (чем мощнее авто, тем выше коэффициент).

- КС (коэффициент сезонности, зависит от того, сколько месяцев в году используется авто): от 0,5 до 1.

Перечисленные коэффициенты в большей степени зависят от внешних обстоятельств, а не от водителя. Единственное, на что может «повлиять» автомобилист, — это коэффициент бонус-малус (безаварийная езда). Если не становиться виновником ДТП и сохранять минимальный КБМ 0,46, можно значительно сэкономить на стоимости ОСАГО. Важно помнить, что всего одно ДТП сильно увеличивает КБМ. Коэффициент пересчитывается раз в год (1 апреля). И чтобы вернуть КБМ на прежний минимальный уровень, потребуется несколько лет безаварийной езды.

Рассчитайте стоимость ОСАГО на калькуляторе

Как оформить ОСАГО

После покупки автомобиля его нужно поставить на учет не позже, чем через десять дней после сделки. Для регистрации в ГИБДД нужен полис ОСАГО. Это значит, что на покупку полиса также дается десять дней.

Стандартно в полисе прописан срок страховки и период использования ТС. Срок страховки — это всегда один год. То есть полис действителен в течение года. Но страхователь может выбрать период использования: например, только летние или только зимние месяцы.

Минимальный период, прописываемый в полисе, — три месяца. То есть договор действует один год, но в течение года прописывается точный период использования — минимально три месяца.

Также при оформлении полиса можно указать несколько периодов использования. Например, один месяц — зимой, один — весной, три — летом, два — осенью. Периоды всегда прописываются с четкими датами.

Чем меньше период использования, тем дешевле стоит полис. Для расчета стоимости применяется коэффициент сезонности (КС): для трех месяцев — 0,5, четырех — 0,6, пяти — 0,65, для полугода — 0,7, для семи месяцев — 0,8, восьми — 0,9 и девяти — 0,95. Полис с периодом действия десять и 11 месяцев будет стоить столько же, сколько годовой.

Интересно, что полис можно оплачивать периодами. Формально ОСАГО не предполагает покупки в рассрочку, но можно оплатить сначала три месяца (половину стоимости), а затем расширять период использования ТС, добавляя новые месяцы. Полная стоимость годового полиса остается неизменной. Если оплатить сначала три месяца по коэффициенту 0,5, а затем еще три, то второй взнос составит 0,2 от полной стоимости (так как коэффициент для полугода — 0,7). В итоге можно разбить полную стоимость на части, главное — не забывать вовремя продлевать период использования ТС.

Срок, в который необходимо застраховать автомобиль

Обычно полис ОСАГО начинает действовать через три дня после покупки. Так страховые компании стараются обезопасить себя от аферистов, оформляющих страховки сразу после ДТП. Это нужно иметь в виду, чтобы вовремя продлевать ОСАГО или период использования, если вы оплачиваете полис частями.

Документы для оформления полиса

Для оформления полиса ОСАГО вам потребуются:

- паспортные данные;

- водительское удостоверение;

- СТС или ПТС.

Очень важно, если вы поменяли права, предоставить данные старых прав, чтобы при расчете стоимости полиса учитывались актуальные КВС и КБМ.

Что такое ОСАГО

Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

Содержание

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

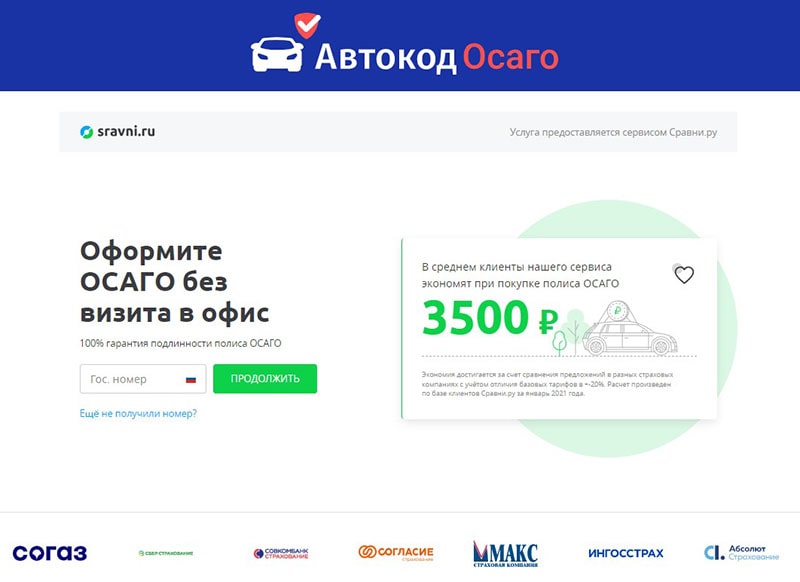

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет. Оплатить штрафы по госномеру ТС, номеру водительского удостоверения или номеру постановления можно через сервис «Автокод».

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Источник https://jurists-online.ru/pravo/avtomobilnoe-pravo/kto-mozhet-byt-strakhovatelem-po-osago

Источник https://www.banki.ru/news/daytheme/?id=10977425

Источник https://avtocod.ru/chto-takoe-osago